RATIONALER KAPITALAUFBAU

DAS WELTPORTFOLIO-KONZPET | WISSENSCHAFTSORIENTIERT | PROGNOSEFREI

GUTE RISIKEN

WELTPORTFOLIO

FINGER WEG

SO GEHT´S

KOSTEN

FAKTOREN

Rational investieren mit ETF

privat | betrieblich

Geringe Kosten, hohe Effizienz und Transparenz sind entscheidend Kriterien für den Vermögensaufbau. Der passiv-investierende Ansatz mit ETFs bietet Vorteile sowohl für die private Altersvorsorge als auch den betrieblichen Kapitalaufbau (Abfertigung alt, individuelle Pensionszusage).

Dieser Blog-Beitrag „Passiv investieren – die Basics“ von Gerd Kommer ist eine gute Einführung in passives Investieren:

Bevor Sie Geld anlegen, sollten Sie sich mit dem Thema Risiko auseinandersetzen und den Unterschied zwischen „guten“ und „schlechten“ Risiken verstehen.

„Gute“ Risiken sind solche, bei denen der Markt eine Kompensation in Form von Rendite für das Tragen dieses Risikos bietet. „Schlechte“ Risiken hingegen sind solche, bei denen keine Kompensation zu erwarten ist.

Die Unterscheidung zwischen „guten“ und „schlechten“ Risiken basiert auf wissenschaftlichen Erkenntnissen, nicht auf persönlichen Einschätzungen oder Empfehlungen von Beratern, Banken oder Medien.

Ein rationaler Anleger sollte „gute“ Risiken in sein Portfolio aufnehmen und „schlechte“ Risiken vermeiden. Ziel ist es nicht, Risiken generell zu vermeiden, sondern gezielt die richtigen Risiken einzugehen, um Rendite zu erzielen.

Beispiele für „schlechte“ Risiken

- Einzelne Aktien, Unternehmensanleihen etc.. D.h. sämtliche Einzel-Wertpapiere, außer es handelt sich um Anleihen höchster Bonität in EUR, die als „risikofreier“ Teil des Portfolios fungieren.

- Ein Investment in einzelne Länder.

- Ein Investment in einzelne Branchen.

- Ein Investment in und der Glaube an einzelne Fondsmanager.

- Die Suche nach dem passenden Einstiegs- und Aussteigszeitpunkt (Market-Timing

- „Verpackungsrisiken“, damit sind Produkte der Finanzbranche, die letztlich nur Verpackungen für die originären Asset-Klassen, in die Sie letztlich investieren, gemeint. Sie bringen keinen Mehrwert, sondern nur Instransparenz und höhere Kosten.

Beispiele für „gute“ Risiken

- Das Risiko einer ganzen Asset-Klasse ist nahezu ausnahmslos „gutes“ Risiko.

(Quelle: Vgl. Kommer, Gerd (2024): „Souverän investieren mit Indexfonds und ETFs“, Campus Verlag, 6. Auflage (2024); S. 64ff.)

Ihre Weltportfolio

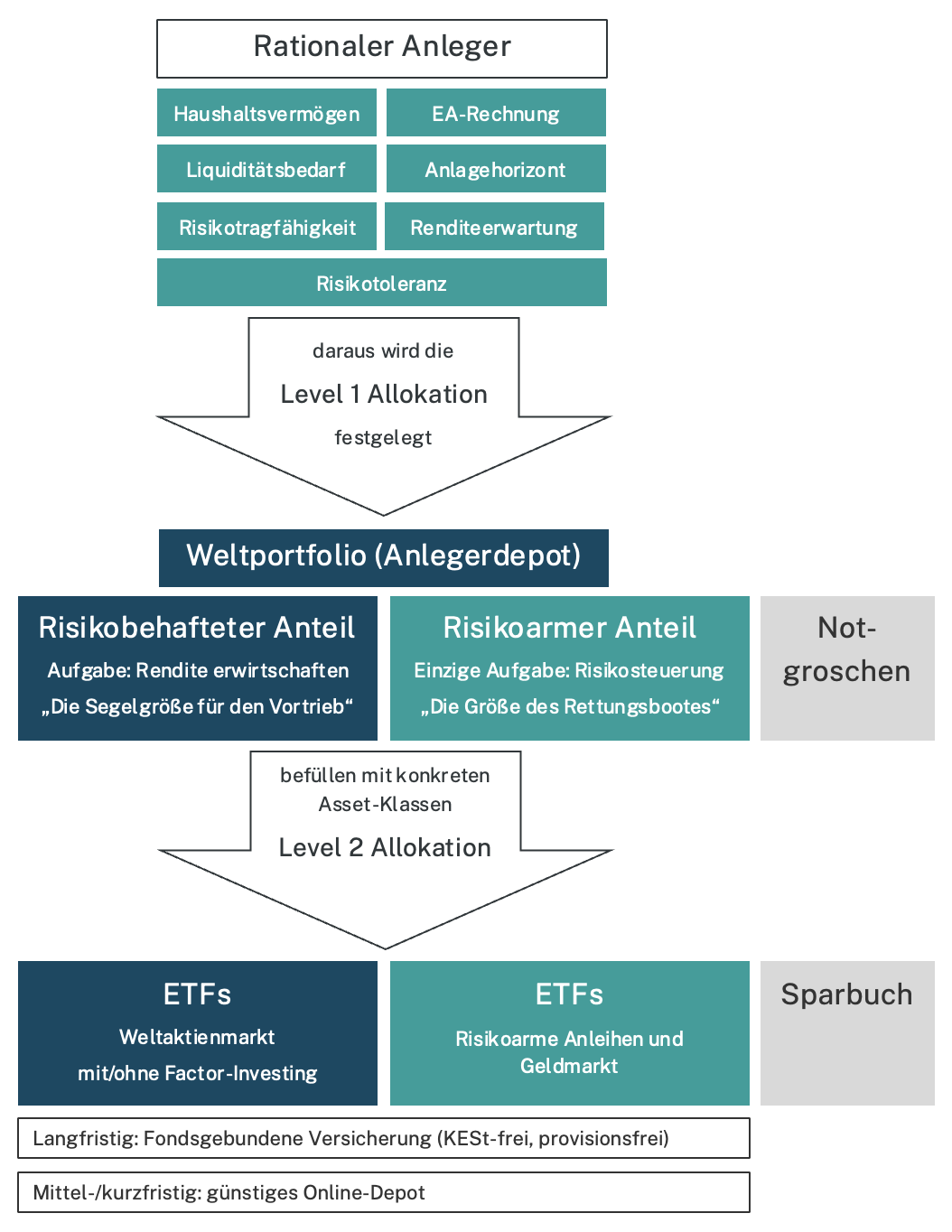

Die Erstellung Ihres Weltportfolios erfolgt in zwei Schritten:

1. Erarbeitung Ihrer Level-1-Allokation

Basierend auf Liquiditätsbedarf, Anlagehorizont, Risikotragfähigkeit und Renditeerwartung teilen wir Ihr Portfolio in einen risikoarmen und einen risikobehafteten Anteil.

2. Festlegung Ihrer Level-2-Allokation

Im zweiten Schritt werden diese beiden Anteile mit konkreten Asset-Klassen (ETFs) befüllt.

Indexfonds/ETFs werden über ein Bankdepot oder für Privatpersonen auch über speziell selektierte, kostengünstige fondsgebundene Lebensversicherungen umgesetzt. Die Wahl der besten Variante hängt von Faktoren wie Anlagedauer, Volumen und Art der Anlage (einmalig oder monatlich) ab.

Ihr Weltportfolio

- investiert kosten- und steuergünstig in breit gestreute ETFs

- gewichtet die Regionen ausgewogen (berücksichtigt BIP-Anteil und Börsenkapitalisierung)

- nutzt Faktorprämien (Size, Value, Quality, Momentum, Political Risk)

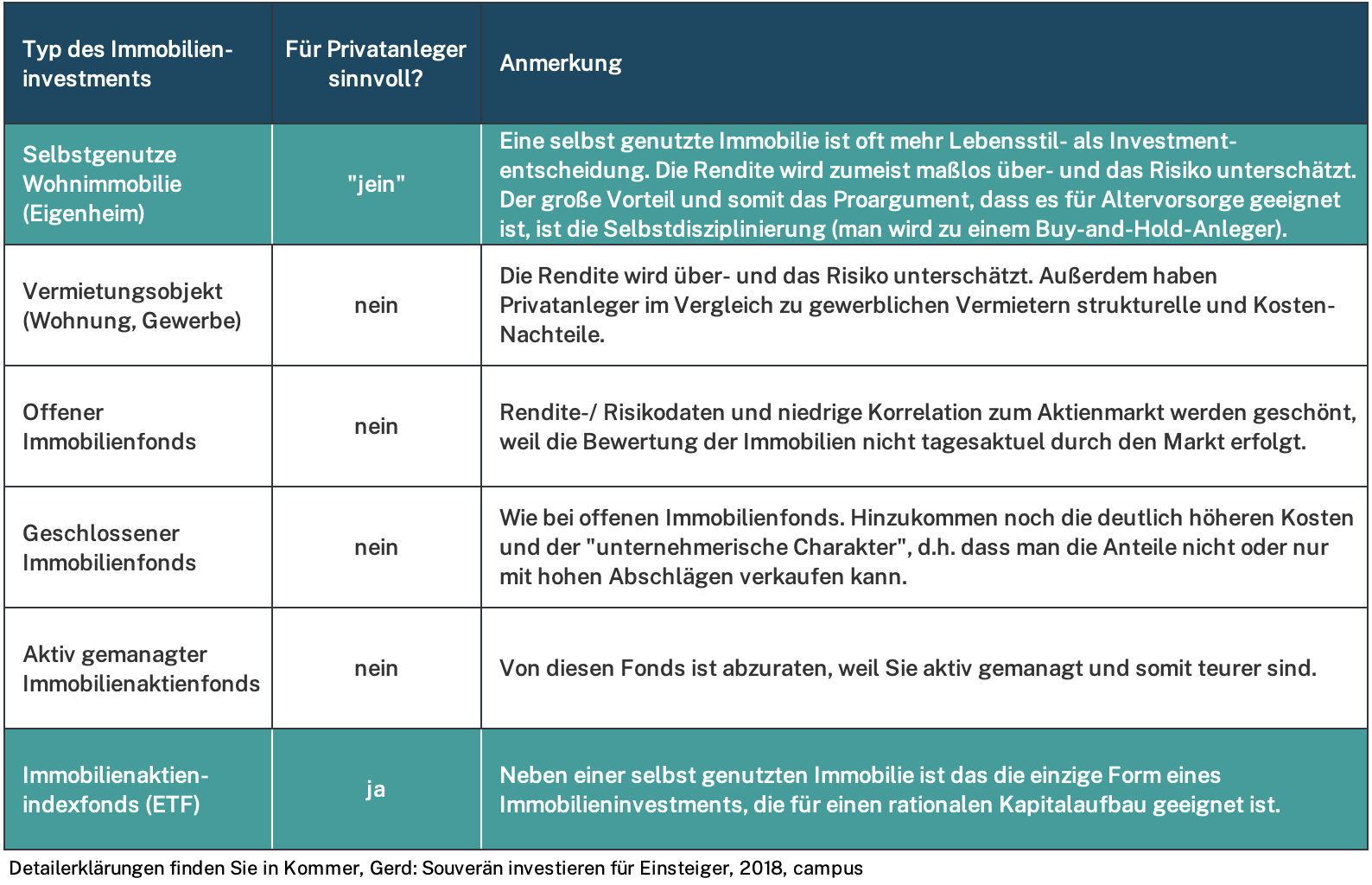

Wahrscheinlich wurden Ihnen Anlageprodukte aus dieser Liste von einem herkömmlichen, provisionsbezahlten Berater empfohlen. Diese Produkte haben oft deutlich höhere Kosten als Indexfonds/ETFs und enthalten häufig spekulative Elemente oder strukturelle Nachteile wie Kapitalbindung.

Für einen rationalen Kapitalaufbau basierend auf der Kapitalmarktforschung, sind solche Produkte daher weniger geeignet.

Mit einem kostengünstigen, flexiblen Indexfonds-/ETF-Portfolio, das Ihre persönliche Risikotragfähigkeit berücksichtigt, haben Sie eine wesentlich höhere Wahrscheinlichkeit, Ihr Anlageziel zu erreichen.

„Beispiele für Anlageprodukte, von denen Sie die Finger lassen sollten

- Bankguthaben oberhalb der gesetzlichen Einlagensicherungsgrenze

- Geschlossene Fonds (Kommanditbeteiligungen u.ä.) in Immobilien, Schiffe, Container, Photovoltaikprojekten etc.

- Aktiv gemanagte (Dach-)fonds, Branchenfonds, Mischfonds, Renten-/Anleihefonds

- Portfolios/Dachfonds, die zwar in passive Produkte/ETFs investieren, damit jedoch aktives Management betreiben.

- Einzelaktien, Zertifikate, Hochzinsanleihen

- Anlageprodukte mit garantierter Mindestverzinsung oder Kapitalgarantien

- Einzelimmobilien zur Vermietung (Ausnahme: Sie sind überdurchschnittlich vermögend und es entsteht durch die Einzelimmobilie kein Klumpenrisiko).

- Offene Immobilienfonds

- Bausparverträge (Ausnahme: es besteht ein Zusammenhang mit einer zukünftigen Finanzierung)

- Hedge-Fonds und Private-Equity-Fonds

- Derivate

- Kapitalbildende Lebens- und Rentenversicherungen

- Ausnahme 1: bereits seit sehr langer Zeit bestehende Verträge, die mit einem sehr hohen Garantiezinssatz ausgestattet sind.

- Ausnahme 2: im Bereich der betrieblichen Vorsorge für die beitragsorientierte Form einer individuellen Pensionszusage.

- Ausnahme 3: fondsgebundene Lebensversicherungen, die ohne jegliche Provision ausgestattet sind und über die man in ETF investieren kann.

(Quelle: Vgl. Kommer, Gerd (2024): „Souverän investieren mit Indexfonds und ETFs“, Campus Verlag, 6. Auflage (2024); S. 307ff.)

Beim Thema Immobilieninvestments gibt es viele Irrtümer

Das Marketing, insbesondere durch Begriffe wie „Betongold“, hat diese Investitionen oft idealisiert. Die Vorstellung, dass Immobilien eine gute Renditen bei geringem Risiko bieten (weil „Wohnraum immer benötigt wird“), wird kaum hinterfragt. Dadurch fallen viele Anleger auf Mythen herein.

So geht´s richtig

Abweichend von den Marketingaussendungen der Finanzbranche sollten Sie sich für eine erfolgreiche private oder betriebliche Vermögensbildung auf folgende Regeln und Prinzipien konzentrieren:

Grundprinzipien, die diesen Regeln zu Grunde liegen sollten

- Humankapital – Ihr größtes Asset verstehen.

- Den Erzfeind der Interessenskonflikte bekämpfen.

- Nebenkosten so wichtig nehmen, wie sie sind.

- Rendite als Schmerzensgeld für Risiko sehen.

- Realistische Renditevorstellungen haben.

- Die Macht der Langfristigkeit für sich nutzen.

- Den Markteinstieg nicht timen wollen.

- Nicht auf Omas Immobilienlegende reinfallen.

- Ohne Aktien oder Immobilien geht es nicht.

- Verpackung und Inhalt auseinanderhalten.

- Sich möglichst selten selbst austricksen.

- Investmentpornografie nicht auf den Leim gehen.

Quelle: Vgl. Kommer, Gerd; Kanzler, Daniel (2020): „Zehn große Anlegerfehler“; Blog-Beitrag; September 2020; Link: https://gerd-kommer.de/grosse-anlegerfehler/

Fünf Regeln für einen erfolgreichen Vermögensaufbau

- Level-1- und Level-2-Asset-Allokation festlegen (siehe oben)

- Risiko durch Diversifikation (innerhalb und über Asset-Klassen hinweg) senken.

- Passiv investieren und Kosten (und Steuern) senken durch preisgünstige Indexfonds (ETF).

- Renditeerwartung durch Faktor-Prämie erhöhen.

- Kaufen und halten: Buy-and-Hold

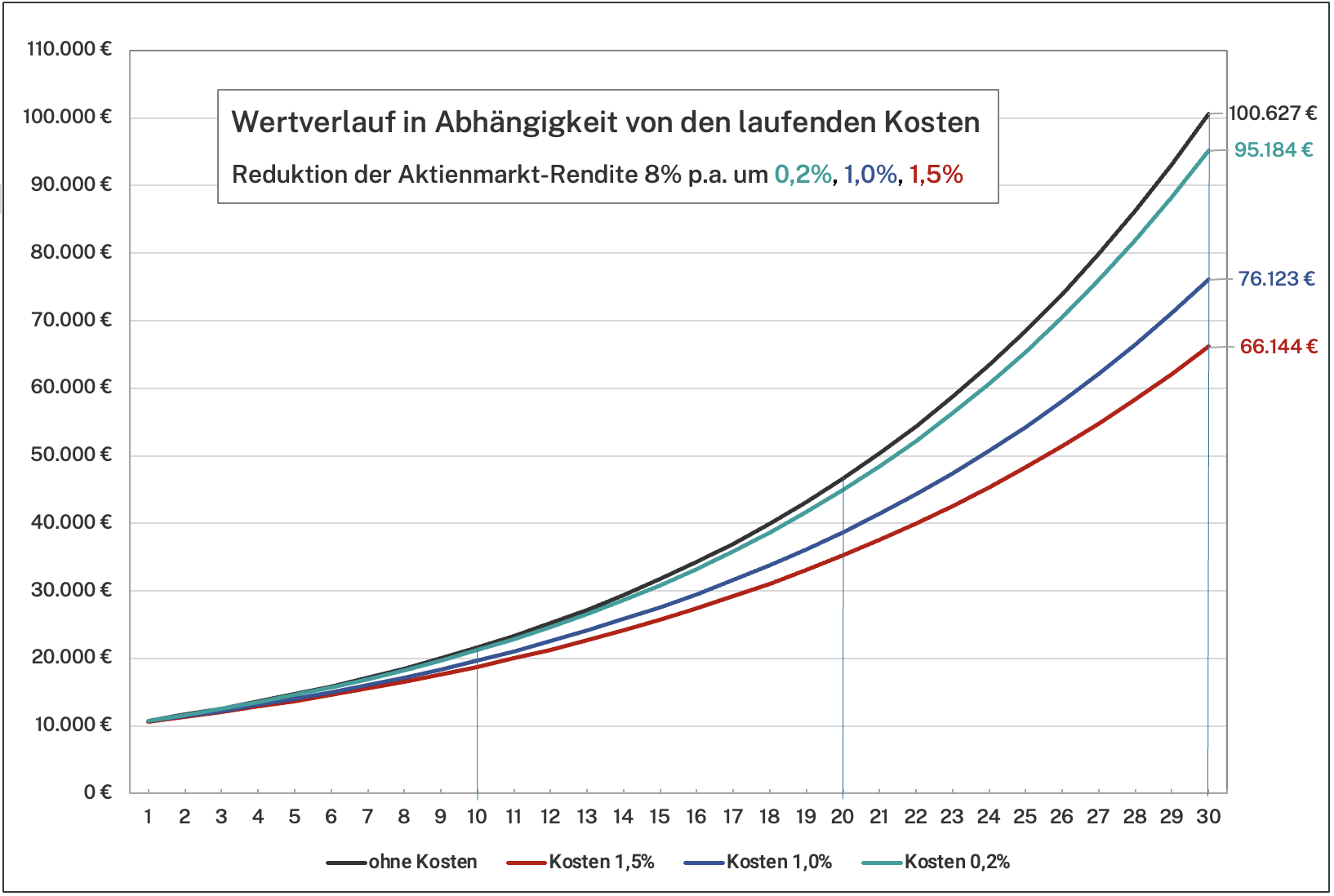

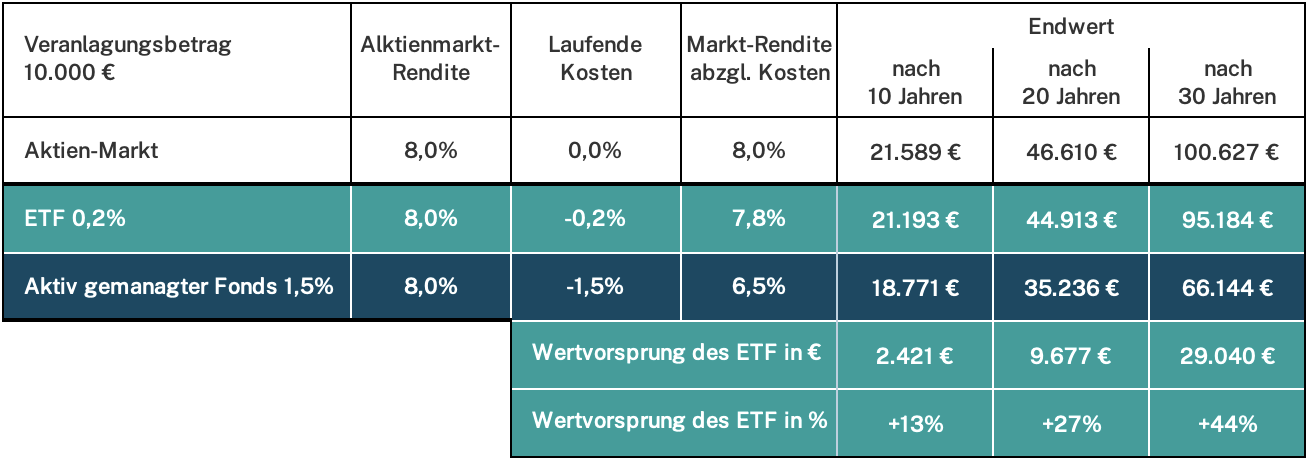

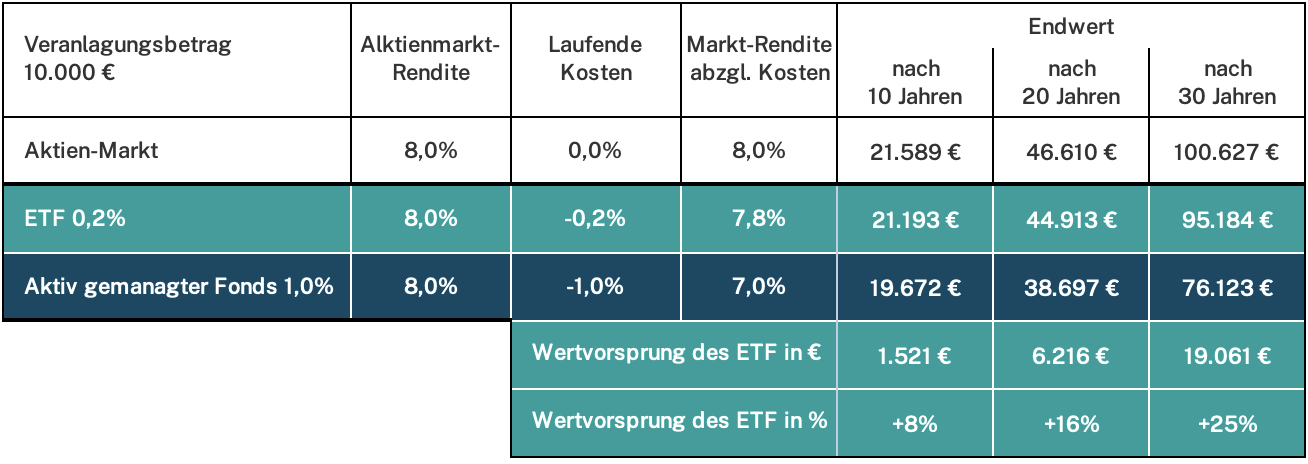

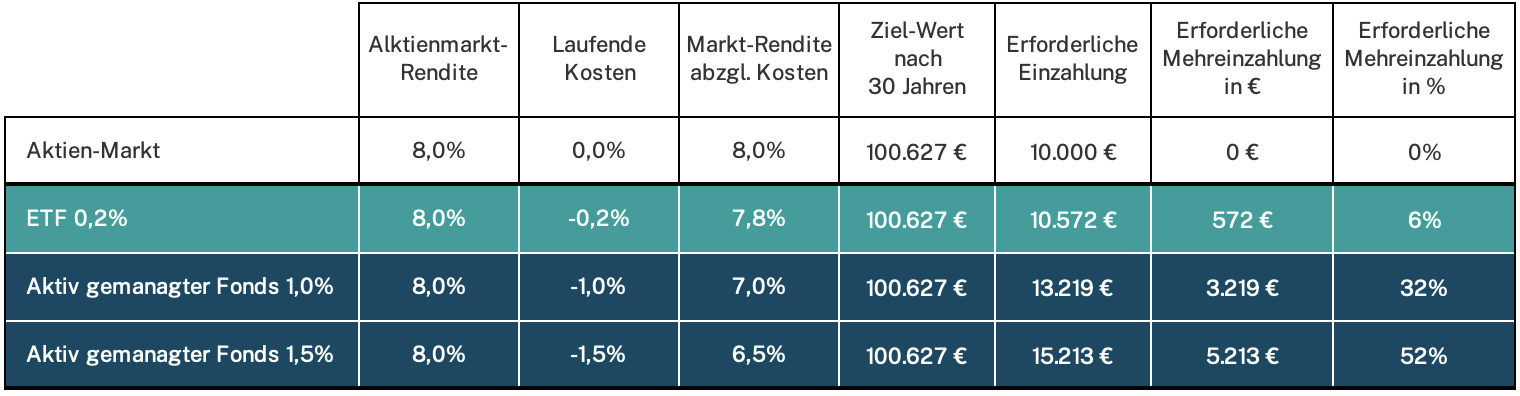

Auswirkungen der Kosten

Folgende Tabellen und Grafik zeigen illustrativ die Wirkung laufender Kosten auf die langfristige Wertentwicklung einer Veranlagung.

Jede Aktien-Asset-Klasse erzielt langfristig die ihrem Risiko entsprechende Rendite. Ein aktives Management der Geldanlage erzielt langfristig keinen verlässlichen Mehrwert (eher das Gegenteil). Somit kann man davon ausgehen, dass jeder Anleger langfristig die Marktrendite abzüglich der von ihm verursachten Kosten erzielen wird.

Factor-Investing

Im Gegensatz zur gängigen Meinungen sind weder das Know-How des Fondsmanagers, eine spezielle Veranlagungsstrategie (sei es auf Branchen zu setzen, Market-Timing zu betreiben, auf Dividenden zu setzen etc.) oder andere aktive Eingriffe, sondern die sogenannten „Faktorprämien“ die langfristigen Renditetreiber.

Diese „Faktoren“ bestimmen überwiegend die historischen und zukünftigen Renditen und Risiken von Asset-Klassen. Durch die Nutzung der wichtigsten Faktorprämien kann man die Renditeerwartung seines Aktien-Weltportfolios erheblich steigern.

Mehr zu Faktorprämien und wie hoch diese in der Vergangenheit waren, finden Sie in diesen Blog-Beiträgen von Gerd Kommer:

⟩ Factor Investing – die Basics

Die wichtigsten Faktor-Prämien bei Aktien

Quelle: Welche Faktorprämien werden im Gerd-Kommer-ETF berücksichtigt? https://gerd-kommer.de/etf/faq/

Size

Aktien kleiner Firmen, gemessen an ihrer Marktkapitalisierung, haben eine höhere statistische Renditeerwartung als die Aktien großer Firmen.

Value

Aktien, deren Kurs relativ zu bestimmten betriebswirtschaftlichen Kennzahlen (z. B. Gewinn oder Bucheigenkapital) niedrig ist, besitzen eine höhere statistische Renditeerwartung als ansonsten gleiche Aktien, bei denen das nicht der Fall ist. Mit anderen Worten: „Preisgünstige“ Aktien (Value- oder Substanzwertaktien) haben eine höhere Renditeerwartung als „teure“ (hoch bewertete) Aktien (sogenannte Growth- oder Wachstumsaktien).

Quality

Aktien mit überdurchschnittlich hoher Profitabilität, wachsendem Kapitalumschlag und/oder niedrigem Verschuldungsgrad besitzen eine höhere statistische Renditeerwartung als ansonsten gleiche Aktien, bei denen das nicht der Fall ist.

Investment

Aktien mit niedrigem Bilanzsummenwachstum besitzen eine höhere statistische Renditeerwartung als Aktien mit hohem Bilanzwachstum.

Momentum

Aktien mit überdurchschnittlich hoher Rendite in den letzten Monaten besitzen für kurze Zeit danach eine höhere statistische Renditeerwartung als Aktien, die in diesem Zeitraum schlecht rentiert haben.

Political Risk

Schwellenländeraktien, die besonders viel „politischem Risiko“ ausgesetzt sind, besitzen eine höhere statistische Renditeerwartung als Industrieländeraktien.

So erreichen Sie uns

Falls Sie an einer Finanzberatung interessiert sind, stehen wir Ihnen gerne für ein kostenloses und unverbindliches Erstgespräch zur Verfügung. Im persönlichen Gespräch beantworten wir Ihnen alle Ihre Fragen und helfen Ihnen herauszufinden, ob wir zueinander passen.

Wie sich unser Beratungsprozess darstellt, können Sie im Detail ⟩ hier nachlesen.

DI Ernst Zöschg

Telefon: +43 6991 7070 108

Mail: ernst.zoeschg(@)whitehead.at